Страхование жизни для ипотеки. Что надо знать заемщику о страховании жизни при ипотеке

Каждый ипотечный заемщик при получении ссуды на покупку жилья сталкивается с рядом дополнительных затрат, среди которых довольно весомая доля приходится на оформление страховки. По российскому законодательству банки обязаны требовать у заемщиков оформления страхового полиса на приобретаемый им объект недвижимости. Но многие кредитные организации идут дальше и настаивают также на оформлении страхования жизни, а в некоторых случаях и титула. Для чего это делается и можно ли избежать дополнительных трат – рассмотрим сегодня.

Хотя страхование жизни при ипотеке в 2020 году не закреплено на законодательном уровне, многие кредитные организации настаивают на его оформлении. При этом они предлагают оформление ссуды и без подобной страховки, но под более высокий процент, который малопривлекателен для заемщика. Встречаются и ситуации, когда банк просто отказывает в выдаче займа тому, кто не предоставит необходимый полис. Законно ли это? Скорее, нет, но формально причина отказа в кредитовании может быть не связана с нежеланием потенциального заемщика получать страховку. Уличить банк в нечестной игре будет довольно трудно или даже невозможно. По закону кредитные организации имеют право не сообщать клиенту причину отказа в предоставлении ссуды, и этим правом они успешно пользуются.

Для чего банки требуют от заемщиков оформление дополнительных страховок? Все очень просто – чтобы обезопасить себе и свои активы. Поскольку ипотечные ссуды в большинстве случаев выдаются на довольно длительные сроки, даже предоставление различного рода справок о доходах и занятости не может быть 100% гарантией погашения задолженности. А наличие страховки при ряде форс-мажорных ситуаций станет гарантом того, что выплаты за заемщика произведет страховая компания. То есть в выигрышном положении окажется и заемщик, и банк. Другой вопрос, что форс-мажор может и не произойти, а платить страховые взносы в любом случае придется.

Варианты страхования

При заключении кредитного договора потенциальный заемщик сталкивается с необходимостью оформления нескольких страховок.

Страхование недвижимости в залоге

Независимо от желания заемщика, застраховать приобретаемый на заемные средства объект недвижимости, который выступает залогом по кредиту, придется, ведь это является обязательным условием предоставления ссуды в каждом банке. Данное требование закреплено статьей 31 ФЗ № 102 «Об ипотеке (залоге имущества)». Наличие страхового полиса на квартиру, комнату или дом позволяет принять их в залог с минимальным дисконтом, а также минимизирует ряд рисков. Собираясь взять ипотеку и оформить страховой полис на жилье, необходимо помнить о некоторых нюансах:

- Страхование недвижимости осуществляется только на случаи рисков, связанных с ее утратой или повреждением (страховым случаем признается пожар, различного рода стихийные бедствия, способствующие нанесению ущерба и т. п.).

- Выгодоприобретателем по страховке назначается банк, который в случае наступления страхового случая и получит сумму компенсации (она будет зачислена в счет погашения задолженности по кредиту).

- Страхование производится на сумму, которая должна быть не меньше, чем размер кредита, а по мере уменьшения основного взноса будет сокращаться и страховая сумма.

- Необходимость страхования недвижимости сохраняется до тех пор, пока она находится в залоге, до момента полного погашения задолженности перед банком.

- Поскольку стандартный договор со страховщиком заключается сроком на 1 год, то ежегодно придется его пролонгировать или заключать новый, но перед этим необходимо будет уточнить у банка остаток задолженности, чтобы застраховать имущество на сумму за вычетом уже сделанных платежей.

- Если вовремя не заботиться о заключении ежегодного договора страхования на новый срок, то в какой-то момент можно получить от банка требование о досрочном погашении кредита.

Страхование жизни

Как уже было сказано выше, страхование жизни и здоровья не является обязательным, но оно в большинстве случаев дает возможность получить ипотеку под более низкий процент, а также позволяет заемщику быть уверенным в своем завтрашнем дне. Страховые случаи традиционно включают следующие риски:

- Смерть застрахованного в результате несчастного случая или болезни, которая возникла во время действия договора.

- Потеря трудоспособности с назначением инвалидности 1 или 2 группы.

- Временная нетрудоспособность, которая длится более 30 дней (предусмотрено не всеми страховыми компаниями).

Во всех из этих случаев страховое возмещение будет перечислено банку, а заемщик или его семья не потеряют недвижимость. Однако если заемщик умирает в результате самоубийства или погибает в автокатастрофе, виновником которой признают его, то на страховое возмещение можно не рассчитывать.

Страхование жизни также должно оформляться в течение всего срока действия кредитного договора, в противном случае банк оставляет за собой право в одностороннем порядке изменить его условия и повысить размер процентной ставки. Данная возможность сейчас прописана условиями почти каждого ипотечного договора.

Отдельно стоит сказать о том, что необходимость оформления страхования здоровья и жизни предусмотрена некоторыми ипотечными программами, оформляемыми при участии господдержки. В этих случаях страховка уже обязательна и получить кредит без ее предоставления не получится.

Страхование титула

- При признании сделки по купле-продаже недвижимости недействительной.

- При истребовании у покупателя недвижимости или ее части лицами, которые в силу тех или иных обстоятельств сохранили право собственности на данный объект.

Поскольку на 100% проверить прошлое недвижимости, приобретаемой на вторичном рынке, бывает крайне сложно или невозможно, оформление данного вида страхования выгодно как для банка, так и для покупателя, который в случае наступления страхового случая сможет вернуть долг банку и собственные средства, вложенные в покупку. Для новостроек подобные страховки не актуальны, поскольку покупатель квадратных метров в ней станет первым ее собственником.

Страхуется титул не на весь срок кредита, а на первые три года, поскольку именно такой период у искового срока давности.

Как происходит процесс оформления

Ипотечное страхование здоровья и жизни, так же как и страхование недвижимости, каждый банк предлагает оформить в строго определенных компаниях. Перечень их, как правило, довольно обширен, поэтому, несмотря на рекомендации кредитора, выбор у заемщика будет.

Многие кредитные организации работают в тесном сотрудничестве со страховщиками, а в некоторых банках созданы даже собственные страховые компании. Например, у популярного среди ипотечных заемщиков Сбербанка есть также компания «Сбербанк – страхование жизни», у «Россельхозбанка» – «РСХБ-Страхование», у «Альфа-Банка» – «Альфастрахование». Свои страховые компании работают в «ВТБ 24», «Газпромбанка» и многих других. Это очень удобно для клиентов, ведь им ничего не придется делать для получения страховки – банк подготовит бумаги сам и останется только подписать их практически одновременно с кредитным договором. Но минус у такого выбора тоже есть, ведь страховые компании, являющиеся по сути частью команды банка, порой предлагают не самые выгодные условия и тарифы.

Большинство банков сотрудничают с известными и крупными страховщиками – «ВСК», «Ингосстрах», «Ренессанс страхование», «Росгосстрах» и другими.

Перечень необходимых документов

Для оформления договора страхования необходимо собрать определенные пакет документов, в который должны входить:

- Паспорт.

- Заполненное заявление на имущественное или личное страхование.

- Справка из банка о выдаче ипотеки.

- Если оформляется страхование здоровья и жизни, то может потребоваться медицинская справка, подтверждающая отсутствие определенного перечня заболеваний, но просят ее страховщики не всегда и порой им достаточно бывает просто устного подтверждения клиента о том, что он здоров.

Также необходимо подготовить определенную документацию по объекту недвижимости, список которой должен включать:

- Копию договора купли-продажи недвижимости или иные документы, подтверждающие переход права собственности.

- Свидетельство о гос. регистрации права собственности, на котором имеется отметка о наложении на недвижимость обременений в связи с залогом в банке.

- Копию тех. паспорта недвижимости.

- Копию документа о проведении оценки.

- Копию выписки из домовой книги.

В отдельных случаях и по усмотрению страховщика могут быть запрошены и другие документы.

Если в качестве залога выступает земельный участок, то перечень документов потребуется несколько иной и его необходимо уточнить заранее.

Каковы сроки?

В большинстве случаев решить вопросы со страховой компанией и оформить необходимые полисы можно в течение одного дня. Более длинный срок может возникнуть по двум причинам:

- Если для оформления страховки предоставлен неполный пакет документов.

- Если компания потребует проведения медицинского обследования и предоставления ей заключения о состоянии здоровья.

Стоимость

Вопрос относительно того, сколько придется тратить на страховку, актуален для каждого будущего заемщика. Если речь идет о страховании недвижимости, то здесь размер премии рассчитывается в процентном соотношении от страховой суммы, которая, в свою очередь, равна размеру долга по ипотеке. Традиционно это бывает 0,3–1,5%. Конкретный процент зависит от состояния объекта недвижимости. Например, для кирпичной новостройки премия будет меньше, а вот для вторичного фонда в любом случае окажется выше.

Страхование жизни будет стоить примерно таких же затрат, но конкретный размер определяется в зависимости от возраста заемщика, его социального статуса, места работы и ряда других условий. Значение имеет даже вес и пол заемщика. Например, для полных людей ставки страхования предлагается повышенная, а для женщин она традиционно бывает немного ниже, чем для мужчин.

Стоимость страхования титула составляет от 0,2 до 2,5%. Самая высокая ставка устанавливается на первый год действия договора, когда риск признания его недействительным особенно высок. На следующие два года страховка будет уже более дешевой.

Стоит ли страховать свою жизнь, приобретая жилье в ипотеку?

Настаивать на страховании жизни заемщика в большинстве случаев банки не могут. Исключение составляют лишь отдельные программы, условиями которых это предусмотрено в качестве обязательного требования.

Если рассматривать целесообразность оформления страховки с финансовой точки зрения, то чаще выгоднее бывает получить кредит с повышенной процентной ставкой, чем каждый год платить за страховку жизни и здоровья. Или же стоимость страховки и разница при получении ссуды с повышенной ставкой будет примерно равными.

Однако наличие договора страхования позволяет заемщику быть уверенным в том, что при определенных обстоятельствах страховщик частично или полностью покроет задолженность кредитора перед банком, а сам заемщик будет освобожден от уплаты взносов и при этом не потеряет квартиру. Другой вопрос, что далеко не всегда наличие страховки позволяет рассчитывать на получение возмещения, ведь получение вреда здоровью или смерть при определенных обстоятельствах страховыми случаями не являются.

Принимать решение о необходимости страхования жизни или отказе от него в каждом случае нужно индивидуально, в зависимости от того, с какой кредитной организацией заключается договор ипотеки и что в нем указано. Дело в том, что отдельные кредиторы рекомендуют застраховать жизнь, но в их договорах данное требование не обозначены. Другие, например, Сбербанк или «ВТБ 24» повышают ставку по ипотеке при отсутствии страховки на 1%, что, конечно, много, но не критично. «Райффайзенбанк» предлагает ставку на 0,5%% выше. А вот в «Юникредитбанк» ставка по ипотеке при отсутствии договора страхования жизни и здоровья повышается на 2,5%, что уже довольно ощутимо.

Страхование жизни и здоровья при ипотеке дает возможность снизить процентную ставку по целевому кредиту, однако условие не входит в перечень обязательных требований для получения денежных средств. Клиент, одобряя оформление договора страхования, соглашается на дополнительные траты, поскольку механизм процедуры основан на покрытии определенного взноса. Банковские организации рекомендуют довольно обширные списки компаний, с которыми заемщик может заключить соглашение. Предложения страховщиков значительно различаются в плане стоимости услуги.

В чем заключается суть страхования здоровья и жизни по ипотеке

При оформлении договора для получения займа на приобретение жилья, сотрудник финансовой организации непременно предложит клиенту застраховать собственное здоровье и жизнь. Услуга входит в ипотечные программы практически каждого банка.

Неосведомленный гражданин начнет задаваться вопросами — что представляет собой страховка, так ли она необходима, сколько будет стоить договор и какую выгоду он от этого получит. Конечно, эксперт тут же начнет говорить о пользе продукта и всячески убеждать заемщика принять предложение и использовать услугу. И вот здесь следует разобраться.

Прежде всего, необходимо пояснить, что оформление такой разновидности страховки не является обязательным. Вообще страхование ипотеки направлено на 3 объекта:

- приобретаемая недвижимость;

- здоровье и жизнь;

- титул (право собственности на объект).

Без страховки квартиры банковская организация отклонит заявку на ипотеку, а вот от остальных видов услуги клиент имеет право отказаться.

Если говорить о сути страхования жизни и здоровья при ипотечном кредитовании, смысл заключается в гарантированности получения банком денежных средств, предоставленных заемщику, в случае если таковой временно либо окончательно утратит возможность выполнять договорные обязательства. Иными словами, не сможет вносить деньги, руководствуясьустановленным графиком.

Согласно условиям страховки причинами на предоставление банку недостающей суммы по займу, выступают:

- потеря дееспособности кредитополучателем на период более 30 дней (травмы, тяжелое заболевание и прочее);

- присвоение инвалидности 1, 2 группы;

- смерть заемщика.

При наступлении страхового случая, в зависимости от конкретной ситуации, фирма обязуется временно выплачивать ипотеку либо внести всю сумму, оставшуюся на текущий момент.

При оформлении страховки для заемщика просматривается определенная польза — в случае чего, страховщик оплатит займ, а квартира останется нетронутой (не подвергнется конфискации за невыплату долга). Вдобавок ипотечное страхование в области здоровья и жизни клиента может повлиять на размер процентной ставки по займу. В большинстве кредитных организаций при согласии гражданина на страховку, ее значение снижается на 1%.

При оформлении страховки для заемщика просматривается определенная польза — в случае чего, страховщик оплатит займ, а квартира останется нетронутой (не подвергнется конфискации за невыплату долга). Вдобавок ипотечное страхование в области здоровья и жизни клиента может повлиять на размер процентной ставки по займу. В большинстве кредитных организаций при согласии гражданина на страховку, ее значение снижается на 1%.

Впрочем, для банка выгода также очевидна - финансовая структура защищает собственные интересы и при наступлении непредвиденных обстоятельств, так или иначе, получает назад выданные ранее денежные средства. Именно поэтому специалисты по ипотеке зачастую навязывают и вынуждают заемщика застраховать риски невыплаты кредита по причинам, связанным с физическим состоянием человека.

Клиентам в свою очередь следует понимать, что страховка потребует внесения немаленьких взносов, что существенно увеличит нагрузку на бюджет заемщика. Оплату придется вносить ежегодно в момент продления договора еще на 12 месяцев, правда при желании клиент может отказаться от процедуры очередной пролонгации.

Кроме того, некоторые организации вероятнее всего откажут в выдаче целевого кредита, если заявитель категорически против дополнительных услуг. При этом в качестве обоснования этот фактор указан не будет, поскольку регламент кредитных структур не определяет страхование жизни как обязательное требование по ипотеке.

Очевидность высокой стоимости страхового договора относительно жизни и здоровья кредитополучателя не подвергается сомнению. Для более четкого понимания клиентам следует знать, что влияет на окончательный размер страховки и как формируется сумма.

Очевидность высокой стоимости страхового договора относительно жизни и здоровья кредитополучателя не подвергается сомнению. Для более четкого понимания клиентам следует знать, что влияет на окончательный размер страховки и как формируется сумма.

Чаще всего стоимость полиса рассчитывается по стандартной ставке и не превышает 1% от размера целевого займа на конкретный момент. Поскольку взнос осуществляется ежегодно, то с течением времени его значение будет уменьшаться.

На стоимость страховых услуг могут оказать влияние такие факторы:

- Возраст — чем старше клиент, тем выше тарифная ставка.

- Половая принадлежность. Для представительниц женского пола тариф по страховке может быть снижен. Подобное объясняется тем, что мужчины в разы чаще трудятся на вредном производстве. Продолжительность их жизни несколько короче, чем у дам, если верить данным статистики.

- Весовая категория. Для заемщиков с повышенными показателями веса предусмотрены увеличенные ставки на страхование жизни. В некоторых случаях им вообще могут оказать в предоставлении услуг. Здесь играет роль высокая степень риска потери трудоспособности.

- Сфера деятельности. Профессии с увеличенным коэффициентом риска повлекут за собой повышение тарифных расценок.

- Хобби. Увлечение экстремальными видами спорта изменит стоимость страхового договора в большую сторону.

- Состояние здоровья. Наличие хронических заболеваний и прочих патологий сыграет роль в увеличении итоговой суммы.

- Размер кредита и цена объекта недвижимости. Чем вышеуказанные показатели, тем выше стоимость страховки.

- История взаимоотношений со страховщиком, например, бонус за переход из другой конторы либо персональные скидки помогут снизить сумму страховки.

Так или иначе, расчет итоговой суммы осуществляется с учетом конкретной ситуации. Поэтому точно определить стоимость соглашения довольно затруднительно. В этом случае можно говорить только о приблизительных цифрах.

Предложения страховых компаний

Кредитные организации предлагают услуги по страхованию, предоставляемые как дочерними компаниями, так и прочими аккредитованными конторами. Гражданам, желающим получить целевой займ, следует быть аккуратными и исследовать все предложения, чтобы выяснить, в какой из фирм дешевле оформить договор. Важно помнить, что клиент вправе самостоятельно выбрать страховщика из представленного списка, не выходя при этом за его рамки.

Наиболее популярные в сфере страхования конторы предлагают следующие тарифы:

- СОГАЗ. Здесь ставка составляет 0,17% от полной суммы кредита.

- Ренессанс Страхование. Также предлагает выгодные условия по тарифу 0,18%.

- Сбербанк Страхование. Компания является частью финансовой организации «Сбербанк». Здесь стоимость страховки составляет от 0,5 до 1% от общей суммы займа. В случае отказа ставка по кредиту увеличивается на 1%. Если клиент пожелает сменить страховщика, остаток средств будет возвращен только после полного погашения ипотеки. В ином случае деньги вернуть не получится.

- ВТБ Страхование. Организация предлагает клиентам программу комплексного страхования, иными словами, оформить договор только на здоровье и жизнь не получится. Соглашение также включает страховку титула и залогового имущества. Средняя ставка — 1% от размера займа. При смене компании действуют условия, аналогичные требованиям Сбербанка. Договор заключается на весь период ипотечного займа с ежегодной пролонгацией. Для других финансовых организаций срок действия полиса - 1 год.

- Альфа-Страхование. Страховка оформляется либо на 1 год, либо сразу на весь период ипотеки. Ставка — от 0,8% до 1% в зависимости от конкретной ситуации.

- ВСК Страховой Дом. Тариф на стоимость полиса страхования жизни и здоровья — 0,55% от полной суммы кредита. Соглашение действует в течение 1 года, затем требуется продление. При желании клиента расторгнуть договор до вступления в силу полиса влечет за собой возврат всей суммы страховки, но при условии, что с момента согласия до даты отказа прошло меньше 5 дней.

- РЕСО-Гарантия. Компания предлагает различные тарифы в зависимости от банка, предоставившего кредит. Для Сбера ставка составляет 1% от размера займа. Для остальных кредитных учреждений предусмотрено только страхование в комплексе, где жизнь и здоровье рассчитываются по ставке 1%, имущество — 0,18%, титул — 0,25%.

- Альянс Росно. При расчете стоимости полиса страхования жизни применима ставка 0,87%. На данный момент организация не сотрудничает со Сбербанком.

- Росгосстрах. Здесь тариф зависит от половой принадлежности. Для мужчин — 0,56%, а вот для женщин — 0,28%. Для Сбербанка: мужчины — 0,6%, женщины — 0,3%. При досрочном расторжении соглашения, остаточная часть страховки выплачивается только при полном погашении целевого займа.

- Югория. Компания оформляет комплексный страховой договор по ставке 3%.

Итак, если говорить о том, где же дешевле застраховать жизнь и здоровье при оформлении ипотеки, оптимальными условиями радуют Ренессанс Страхование и СОГАЗ.

Выбирая контору для страхования жизни по ипотеке, необходимо тщательно изучить все предложения, существующие в этой сфере. Опираться следует на перечень компаний, предоставленный финансовой организацией, где оформляется кредитный договор. Согласно данным, наиболее высокие ставки по страховке предлагает Сбербанк Страхование, а вот самые низкие тарифы у фирм СОГАЗ и Ренессанс Кредит.

Рассматривая предложения о предоставлении займов, соискатели желают максимально сэкономить свои деньги. Поскольку страхование жизни при ипотеке у заемщика ежегодно отнимает немало средств, он стремится избежать его. Насколько оправданы его стремления?

Нужна страховка или нет

Действующее федеральное законодательство указывает, что гражданин, оформивший ипотечный кредит обязан застраховать залоговое имущество. От страхования жизни, здоровья заемщиков выдача ипотечного кредита зависеть не должна. Но, банкиры навязывают эту страховку. Зачем? Ими движет желание минимизировать риски. Каждое кредитное учреждение выдает список страховых фирм, которые им одобрены.

Тех, кто не соглашается обратиться к страховым компаниям, ждет неприятный момент в виде увеличения кредитной ставки на 1%.

Такая практика является распространенной. В этом можно убедиться, проанализировав популярные предложения различных банков.

Но, если заемщик прочтет страховой договор, он поймет, что застраховать свою жизнь, здоровье выгодно и ему тоже. Гражданин будет уверен, когда настанет тяжелое время для его семьи, кредитные платежи будут выплачены. Страхование жизни и здоровья в ипотечном страховании включает следующий набор рисков:

- утрата трудоспособности (получение увечья, мешающих выполнять прежние трудовые обязанности);

- смерть заемщика (кредит погасится до регистрации наследниками права собственности).

Стоимость страховки

Поскольку страхуется не имущество, а жизнь, здоровье человека, то и страховые платежи страховщики устанавливают немаленькие. Прежде чем определить окончательный размер взносов при страховании жизни и здоровья для ипотеки, сотрудники страховых фирм анализируют такие данные:

- возрастную категорию заявителя;

- состояние здоровья (особое внимание уделяется хроническим заболеваниям);

- условиям труда (работа с опасными веществами, вредное производство);

- стажу работы;

- материальному положению;

- сумму ипотеки;

- размер ипотечного платежа;

- период ипотечного кредитования.

Если соискатель по всем параметрам «нравится» страховщику, то ему устанавливают платеж в размере 0,3% ипотечного кредита. Когда же специалисты находят сделку «рискованной», то страховой внос может «стартовать» от 1,5%.

Страховой платеж выплачивается ежегодно. Если заемщик забыл, не захотел заплатить очередной взнос, договор страхования расторгается, а банк увеличивает кредитную ставку на 1%.

Страховой случай наступил

Что делать, если страховой случай все же наступил? Первым делом заемщик, его близкие (в случае смерти клиента) письменно оповещают о случившемся банковскую структуру и страховое учреждение.

Письмо составляется в трех экземплярах: один – кредитору, второй – страховщику, третий – отправителю. На бумаге, которая остается у должника (его представителя), вышеуказанные организации ставят отметки о получении.

Если документы направлялись почтой (заказным отправлением с уведомлением), то необходимо сохранить и квитанции об отправке, и уведомления о получении адресатами письма.

Специалисты страховщика обязаны подтвердить наступление страхового случая. Для этого им надо предоставить такие бумаги:

- свидетельство о смерти (при наличии);

- копию паспорта;

- копию свидетельства о пенсионном страховании;

- больничный лист;

- медицинское заключение о характере заболевания;

- удостоверение о присвоении инвалидности;

- приказы работодателя о сокращении, ликвидации;

- трудовая с записью об увольнении (ее постраничная ксерокопия);

- иные документы.

После проверки полученных материалов сумма перечисляется выгодоприобретателю – банку. Если перечисленной суммы недостаточно для полного погашения ипотеки, остаток погашает заемщик (его наследники).

Страховое учреждение отказало в выплате

В такой ситуации поможет суд. Право на судебную защиту возникает с момента получения письменного отказа. К иску прилагаются ксерокопии:

- внутреннего паспорта истца;

- договор о предоставлении ипотеки;

- соглашения о залоге;

- графика выплат кредита;

- договор, подтверждающий страхование жизни, здоровья гражданина;

- квитанции об оплате страхового взноса;

- документов, подтверждающих наступление страхового случая (трудовая, приказ работодателя, медицинские заключения, т.д.);

- письма об уведомлении банковской организации, страхового учреждения;

- бумаги, подтверждающей подачу необходимой документации страховщику;

- отказа страховщика.

Оригиналы судье предъявляются к осмотру.

Госпошлина при подаче такого искового заявления не взимается.

Страхование жизни при ипотеке вызывает много вопросов, главными из которых являются следующие:

- Обязательно ли его оформлять?

- Обязательно ли страховать жизнь при ипотеке, если заемщик уже имеет полис страхования жизни?

- Чем грозит отказ от страхования жизни при оформлении ипотеки?

Рассмотрим эти вопросы подробнее.

При оформлении ипотечного кредита банками применяется ипотечное страхование. Банки руководствуются при этом Федеральным законом «Об ипотеке», где сказано, что страхование залоговой недвижимости является обязательным условием предоставления ипотечного кредита. Такая Страховка применяется в качестве обеспечения финансовой безопасности банка и заемщика в случае форс-мажора или иных обстоятельств.

Другое дело, если банк предлагает или даже навязывает некое комплексное ипотечное страхование, включающее в себя страхование недвижимости; страхование жизни, здоровья; страхование права собственности.

Что касается страховки недвижимости, недвижимость страхуется в качестве залогового обеспечения на весь срок ипотеки.

Страхование жизни при ипотеке - это вид страховой услуги, при котором предполагается получение страховых выплат в случаях инвалидности заемщика, его гибели, получения травм, тяжелых заболеваний - всего, что повлечет за собой нарушение выплат по ипотечному кредиту.

Страховые компании могут временно оплачивать вместо заемщика его ипотечный долг, могут выдать страховую сумму единовременно, а могут совместить эти два варианта.

Размер страховой суммы, как правило, равен задолженности по кредиту и уменьшается вместе с ней.

Страхование недвижимости оформляют на срок до 3-лет и оно позволяет возместит банку убытки и расходы, связанные с потерей права собственности заемщиком.

Оно не является необязательным для заемщика при оформлении ипотеки. Если банк пытается обязать вас застраховать титул, это означает, что банк не уверен в юридической чистоте квартиры, приобретаемой в ипотеку.

Страховка жизни в свою очередь позволяет полностью погасить задолженность заемщика по ипотеке за счет средств страховой компании. Данное обязательство возникает перед страховой, если происходит один из страховых случаев, которые указаны в полисе.

К таким рискам можно отнести риски, наступившие в результате болезни или несчастного случая. Это смерь застрахованного, получение инвалидности 1 и 2 группы, временная нетрудоспособность на срок более 30 дней.

Стоит отметить, что к не страховым случаям при страховании жизни, при наступлении которых страховая компания откажет в выплате страховки относятся: заболевание СПИД, самоубийство, алкогольное и наркотическое опьянение, управление автомобилем без прав, при совершении преступления.

При наступлении страхового события и при наличии хотя бы одного из перечисленных обстоятельств страховая даст отказ на погашение ипотеки перед банком и тогда родственники или сам заемщик будут обязаны погасить задолженность перед банком самостоятельно.

Как признать случай страховым при ипотеке?

Для того, чтобы страховая компания признала случай страховым, необходимо совершить ряд действий.

Если произошла смерть заемщика, его родственникам следует обратиться в страховую в течение действия договора страхования, но не позднее года от момента несчастного случая или болезни, привлекшего к смерти заемщика.

При наступлении инвалидности соответственно заемщик должен обратиться в страховую компанию в течение срока страхования и не позднее полугода после его окончания.

При временной нетрудоспособности заемщик обращается в страховую после 30 дней непрерывного больничного.

Если с заемщиком произошло страховое событие и страховщик признал его, то он обязан погасить задолженность заемщика перед банком. Страховая сумма при страховании жизни по ипотеке составляет сумму задолженности перед банком. Именно эту сумму переведет страховая в банк, за исключением риска по временной утрате трудоспособности. Там оплата происходит по факту за каждый день нетрудоспособности исходя из размера 1/30 от платежа по ипотеке.

Срок страхования исчисляется 12 месяцами. По прошествии этого срока заемщик должен прийти в страховую и продлить страховку на следующий год.

Какие документы предоставляются в страховую кампанию для выплаты страховки?

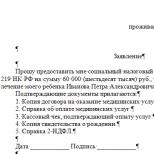

Пакет документов для выплаты по страховке состоит из Заявления на выплату, Справки о смерти с указанием причины, Документов по праву на наследство от родственников, Справки об установлении инвалидности и документов из медицинского учреждения подтверждающих факт несчастного случая или болезни с наступление инвалидности, Документов о нетрудоспособности с указанием количества дней и связи с произошедшим страховым случаем, Справки от банка с размером суммы для перечисления и реквизитами.

Особенности Страхования жизни при ипотеке с госучастием

Банки с госучастием при предоставлении ипотеки с господдержкой как правило включают пункт о страховании жизни в кредитный договор.

Льготная ставка на ипотеку действует только при условии, что заемщик обязательно застрахует свою жизнь и здоровье. В противном случае банк имеет право повысить кредитную ставку на 1%.

Как правильно застраховать жизнь и здоровье при оформлении ипотеки в Сбербанке?

Заемщик имеет право застраховать свою жизнь и здоровье в любой страховой компании, аккредитованной в Сбербанке. Это норма прописана отдельным пунктом в кредитном договоре. Таких компаний, кроме «Сбербанк Страхование», существует четыре: ООО СК «ВТБ Страхование»; САО «ВСК»; ООО «ИСК «Евро-Полис»; ОАО «СОГАЗ». У них тарифы обычно меньше, чем ставки в «Сбербанк Страховании». Но, несмотря на закон, менеджеры Сбербанка иногда настаивают на оформлении полиса именно в их страховой компании. В этом случае потенциальному заемщику нужно сослаться на сайт Сбербанка России. На нем сказано, что можно страховать здоровье и жизнь в любой страховой компании, которая отвечает требованиям данного кредитного учреждения.

Если строго следовать закону, то при оформлении ипотечного кредита в Сбербанке заключать договор личного страхования необязательно. Такое страхование является добровольным. Тем не менее, в случае отказа от страховки Сбербанк вправе повысить ставку по ипотеке на 1 процент. Получается, что у добровольного страхования здоровья и жизни при получении ипотечного кредита есть положительные и отрицательные стороны. Самым большим минусом является общая сумма страховых платежей по договору. Учитывая, что взносы нужно платить ежегодно, стоимость страхования жизни при ипотеке в Сбербанке ощутимая, кредитные программы рассчитаны на 30 лет, получается внушительная переплата. Но если взять в расчет, что Сбербанк при отсутствии страховки повышает ставку по кредиту на 1%, то появляется резон застраховаться.

Какие санкции применяют банки за отказ от страховки?

Банки в таких случаях повышают процентную ставку по кредиту, например, Сбербанк +1%; Банк Москвы +1%; ВТБ24 +1%; Дельтакредит +1%. Райффайзенбанк + 0,5%; Россельхозбанк +3,5%.

Сколько стоит страхование жизни?

Стоимость полиса напрямую зависит от того, в какой организации вы его приобретаете и от остатка задолженности, поэтому каждый раз, заключая новый договор страхования жизни и здоровья при ипотеке, сумма будет меньше предыдущей. Если полис приобретался в офисе страховой компании, необходимо будет брать справку об остатке задолженности для того, чтобы правильно вычислить размер платы. Если вы не знаете, какую компанию выбрать, можно воспользоваться онлайн-калькулятором, который поможет сориентироваться в существующих предложениях.

Выбирая страхование жизни при ипотеке, нужно понимать, что для разных клиентов сумма взноса будет разниться. Связано это с множеством факторов, на которые обращают внимание страховщики, применяя понижающие или повышающие коэффициенты.

Людям преклонного возраста придется платить больше, поскольку риск наступления болезни или смерти выше, нежели у более молодых кредитополучателей.

У мужчин тариф может быть выше, поскольку продолжительность жизни у них меньшая в отличие от женщин.

Люди, занятые на вредных и тяжелых условиях труда, по статистике живут меньше. Это принимают во внимание и страховые фирмы, оформляя полис с повышающим коэффициентом.

Чем выше сумма задолженности, тем больше будет стоить страховка, поскольку рассчитывается они из размера кредита.

Точный тариф страхования жизни при ипотеке рассчитывается в индивидуальном порядке, и на него валяет множество факторов - от возраста и пола до состояния здоровья и образа жизни. Однако в каждом случае у страховщиков есть базовая величина, выраженная в процентах. От нее и отталкиваются при произведении расчетов.

О перерасчете страховки при частичном погашении кредита.

При частичном досрочном погашении вы имеете право потребовать у страховой компании пересчитать сумму взноса, а при переплате вернуть ее часть. Для этого придется принести справку из банка об остатке долга и график расчета ежемесячных платежей, который выдается при подписании договора кредитования. Здесь тоже надо читать условия договора страхования жизни при ипотеке, поскольку в некоторых организациях делать это можно лишь несколько раз за период действия полиса либо вовсе такая возможность не предусмотрена.

Возврат страховой премии при полном досрочном погашении ипотеки.

Расторжение договора страхования жизни возможно при полном возврате банку долга. В некоторых случаях страховая компания не выплачивает остаток, но об этом прописывается в договоре. Если же такая возможность существует, необходимо написать заявление на имя руководителя компании-страховщика с просьбой вернуть сумму, равную размеру страховых платежей за неиспользованное время. В дополнение необходимо приложить справку, свидетельствующую об отсутствии финансовых обязательств перед банком за ипотеку. Деньги перечисляются безналичным переводом на указанный вами счет.

Есть вопрос, который волнует потенциальных заемщиков, обязательно ли страхование жизни при ипотеке в Сбербанке в 2020 году? Ведь такой пункт прописан в кредитном договоре при ипотеке с государственной поддержкой.

Льготная ставка на ипотеку действует только при условии, что заемщик обязательно застрахует свою жизнь и здоровье. В противном случае банк имеет право повысить кредитную ставку на 1%.

Страховать или не страховать

Сначала разберемся, а обязательно ли вообще страховать жизнь, чтобы получить ипотечный кредит? Ведь многие банки на таком страховании настаивают. Законны ли их требования? Кому это больше нужно: банку или заемщику?

Сначала разберемся, а обязательно ли вообще страховать жизнь, чтобы получить ипотечный кредит? Ведь многие банки на таком страховании настаивают. Законны ли их требования? Кому это больше нужно: банку или заемщику?

Личная страховка покрывает целую группу рисков:

- смерть заемщика;

- устойчивое расстройство здоровья и инвалидность;

- травмы и острые заболевания;

- частичную потерю трудоспособности.

Если у заемщика возникнут трудности с возвратом кредита по одной из вышеназванных причин, то страховая компания погасит за него образовавшуюся задолженность. Эти средства получает банк. Но часть денег кредитное учреждение может направить заемщику, чтобы он оплатил лечение, скорее вернулся на рабочее место и возобновил выплаты.

Таким образом, страхование для кредитора сокращает риск невыплаты долга. А заемщику гарантирует, что при наступлении неблагоприятных обстоятельств бремя возврата кредита не ляжет на его близких. И даже в случае утраты здоровья или временной потери работы, он сможет с помощью страховки погасить часть долга. Учитывая, что кредит дают на срок до 30 лет, наступления страхового случая не кажется чем-то абсолютно невозможным.

Что говорят в Сбербанке

В Сбербанке менеджеры тоже иногда настаивают, что при ипотеке страхование жизни обязательно

. Но заемщиков часто волнует не сам вопрос, страховать или не страховать жизнь. Ведь в последние годы личное страхование перестает восприниматься как нечто совершенно ненужное. Тем более, когда оно дает возможность получить выгодные условия ипотечного займа и снизить кредитную ставку.

В Сбербанке менеджеры тоже иногда настаивают, что при ипотеке страхование жизни обязательно

. Но заемщиков часто волнует не сам вопрос, страховать или не страховать жизнь. Ведь в последние годы личное страхование перестает восприниматься как нечто совершенно ненужное. Тем более, когда оно дает возможность получить выгодные условия ипотечного займа и снизить кредитную ставку.

Конфликты возникают тогда, когда сотрудники Сбербанка не просто навязывают страхование жизни, а настаивают на том, чтобы полис был оформлен именно в компании «Сбербанк страхование жизни». А годовые ставки у нее не самые низкие:

- страхование жизни и здоровья заемщика –1,99% ;

- страхование жизни и здоровья в связи с недобровольной потерей работы – 2,99% ;

- страхование жизни и здоровья с самостоятельным выбором параметров –2,5% .

Проценты начисляются от страховой суммы, а она равна размеру займа. И получателю кредита предстоят существенные выплаты.

Как правильно вести себя с менеджерами банка

Заемщик имеет право застраховать свою жизнь и здоровье в любой страховой компании, аккредитованной в Сбербанке.

Это норма прописана отдельным пунктом в кредитном договоре.

Заемщик имеет право застраховать свою жизнь и здоровье в любой страховой компании, аккредитованной в Сбербанке.

Это норма прописана отдельным пунктом в кредитном договоре.

Таких компаний, кроме «Сбербанк Страхование», существует четыре:

- ООО СК «ВТБ Страхование»;

- САО «ВСК»;

- ООО «ИСК «Евро-Полис»;

- ОАО «СОГАЗ».

У них тарифы обычно меньше, чем ставки в «Сбербанк Страховании». Но, несмотря на закон, менеджеры Сбербанка иногда настаивают на оформлении полиса именно в их страховой компании. Трудно сказать, что ими руководит: обычная некомпетентность или стремление заработать на дополнительных услугах. Но к сожалению, такие прецеденты случаются. В этом случае потенциальному заемщику нужно сослаться на сайт Сбербанка России. На нем сказано, что можно страховать здоровье и жизнь в любой страховой компании, которая отвечает требованиям данного кредитного учреждения.

Если это не помогло, то необходимо потребовать у сотрудников банка письменный отказ в выдаче кредита с обязательным указанием мотива. Как правило, такого шага бывает достаточно, чтобы снять все возражения менеджеров и начать вести конструктивный диалог. В противном случае нужно обращаться напрямую к руководству Сбербанка или обжаловать неправомерный отказ в выдаче кредита в суде.

Видео: О страховке при ипотеке

Подведем итог

Когда берешь ссуду на жилье в Сбербанке заключать договор личного страхования необязательно. Вы вправе отказаться от страховки.

Ни один закон не предусматривает ее непременное наличие.

Когда берешь ссуду на жилье в Сбербанке заключать договор личного страхования необязательно. Вы вправе отказаться от страховки.

Ни один закон не предусматривает ее непременное наличие.

У добровольного страхования здоровья и жизни при получении ипотечного кредита есть положительные и отрицательные стороны. Самым большим минусом является общая сумма страховых платежей по договору. Учитывая, что взносы нужно платить ежегодно, стоимость страхования жизни при ипотеке в Сбербанке ощутимая, кредитные программы рассчитаны на 30 лет, получается внушительная переплата.

Но если взять в расчет, что Сбербанк при отсутствии страховки повышает ставку по кредиту на 1% , то появляется резон застраховаться. Необязательно это делать в компании «Сбербанк Страхование». Разумно поискать более выгодные условия у других, аккредитованных в этом кредитном учреждении страховщиков.

Читайте также:

11 комментариев

05.11.2016 погиб на производстве заёмщик 2 млн рублей...с 2007 года была выплачена половина суммы...жена(38лет) неработает и двое маленьких детей(3 и 10 лет) не в состоянии оплачивать ещё 1 млн...на что можно надеяться что делать? семья нашла только полис ВТБ на страх.имущества...в договоре № 26740 тоже нет строк о полисе страх.жизни...Как быть к Президенту идти? моё т.925-185-36-41

Добрый день!подскажите пожалуйста что делать,если сотрудник Сбербанк при оформлении ипотечного кредита заставляет страховаться именно у них,а мы хотим в другой страховой,на что сотрудник говорит идите страхуйтесь,но номер кридитного договора для страховой отказывается предоставлять?